Скорость оборота совокупного капитала свидетельствует о деловой активности предприятия в финансовом аспекте. От того, насколько быстро средства, вложенные в активы, превращаются в реальные деньги, зависят конечный финансовый результат предприятия, его финансовое положение, ликвидность и платежеспособность. Такое влияние объясняется тем, что от скорости оборота капитала зависят:

- величина авансированного капитала, необходимая для достижения запланированных объемов деятельности и успешного функционирования предприятия;

- потребность в дополнительных источниках финансирования;

- сумма операционных затрат, связанная с обслуживанием запасов товарно-материальных ценностей и их хранением;

- величина уплачиваемых налогов;

- относительная величина постоянных расходов: чем быстрее оборот, тем меньше на каждый оборот приходится этих расходов;

- размер прибыли и доходность совокупных активов и собственного капитала предприятия.

Следовательно, такие индикаторы деловой активности, как коэффициент оборачиваемости, длительность одного оборота, имеют большое значение для любого предприятия; и от того, насколько правильно они рассчитываются, зависят выводы относительно результатов анализа и эффективности управления капиталом.

Важно при этом определиться с терминологией и однозначной идентификацией аналитических показателей, используемых в финансовом анализе при изучении скорости оборачиваемости средств. Обзор литературных источников показывает, что одни авторы употребляют термин «оборачиваемость капитала», другие - «оборачиваемость активов». К примеру, Г.Н. Соколова считает, что в рамках анализа понятие «оборачиваемость» соотносится прежде всего с материально-вещественной формой капитала предприятия, т.е. с его активами или имуществом, что делает возможным расчет показателей оборачиваемости по данным бухгалтерского учета и отчетности. Исходя из этого, по мнению Г.Н. Соколовой, более правомерным и обоснованным представляется использование терминов «оборачиваемость активов», «оборачиваемость оборотных активов», «оборачиваемость запасов», «оборачиваемость дебиторской задолженности», хотя она отмечает, что «оборачиваемость активов характеризует скорость превращения в реальные деньги средств, вложенных в активы предприятия» . Из этого можно сделать вывод, что оборачиваются не активы (основные средства, запасы сырья, готовой продукции, дебиторская задолженность), а средства (собственные и заемные), вложенные в активы предприятия. И когда мы говорим о скорости оборота средств, то имеем в виду время от момента расходования денежных средств до поступления их на расчетный счет. Поэтому в дальнейшем мы будем использовать термины «оборачиваемость совокупного капитала», «оборачиваемость оборотного капитала», «период нахождения капитала в запасах», «период нахождения капитала на стадии производства» и т.д. Капитал - это обобщающее понятие, объединяющее все элементы активов в целостную категорию, весьма важной чертой которого является инвестирование в активы предприятия стоимости, которая не потребляется, а возобновляется после каждого его кругооборота.

Необходимо также выяснить, что отражают показатели оборачиваемости капитала - степень эффективности или интенсивности его использования , так как в отечественной и зарубежной литературе нет единой точки зрения и по данному вопросу.

Аналитический обзор литературных источников по данной проблеме показывает, что большинство авторов книг по финансовому анализу, финансовому менеджменту и финансам, в частности Е.С. Стоянова , А.М. Ковалева ,

A. И. Ковалев и В.П. Привалов , В.В. Бочаров, , К.В. Пивоваров , Н.Ф. Самсонов , Э.И. Крылов и В.М. Власова , С.М. Пястолов , Т.Б. Бердникова , Н.Л. Маренков ,

B. В. Ковалев и О.Н. Волкова , В.Г. Дьякова ,

A. А. Бачурин , Л.Е. Басовский и многие другие, используют показатели оборачиваемости активов для обобщающей оценки эффективности использования капитала.

B. М. Прудникова и др.), которое мы разделяем, оборачиваемость выступает показателем, характеризующим меру интенсивности движения капитала, его производительности.

Так, известный американский ученый Л.А. Бернстайн, акцентируя внимание на этом аспекте, пишет: «Интенсивность, с которой используются активы, измеряется при помощи коэффициентов оборачиваемости» . А.Д. Шеремет также считает, что «рост оборачиваемости свидетельствует об интенсификации процессов снабжения, производства и сбыта» . Такого же мнения придерживаются Н.Н. Селезнева и А.Ф. Ионова: «Повышение производительности активов может обеспечить рост прибыли без увеличения финансовых ресурсов организации и даже при снижении рентабельности производства» .

В процессе оборота капитала происходят генерирование дохода и возрастание его стоимости только при условии эффективного использования средств на всех стадиях кругооборота и производства рентабельной продукции. Если предприятие в результате своей деятельности получает убыток, то ускорение оборачиваемости средств ведет к ухудшению финансовых результатов и «проеданию» капитала. В такой ситуации многие предприятия предпочитают снизить свои обороты во избежание банкротства.

Следовательно, скорость оборота выступает в качестве мультипликатора, который может способствовать как повышению, так и снижению доходности вложенного капитала, из чего можно заключить, что оборачиваемость капитала - это показатель интенсивности его использования.

Эту позицию наглядно подтверждает известная модель фирмы Эи Ропґ.

ЮЛ = К об х д, 6 ,

где ЮЛ - рентабельность активов;

К о6 - коэффициент оборачиваемости активов;

Я об - рентабельность оборота.

В зависимости от ситуации на рынке можно снизить цены, чтобы продать больше товара. В результате этого снизится рентабельность продаж, но ускорится оборачиваемость капитала, что будет способствовать росту доходности совокупного капитала. Но главным ориентиром при выработке тактической и стратегической политики поведения предприятия на рынке должен быть уровень доходности совокупных активов и собственного капитала.

Таким образом, в дальнейшем при изучении эффективности использования капитала мы будем рассматривать скорость его оборота с позиции оценки интенсивности его использования.

Следующий концептуальный вопрос , требующий уточнения, касается методики расчета коэффициента оборачиваемости и периода оборота капитала - что использовать в качестве их основы:

- выручку от реализации продукции;

- объем реализованной продукции в оптовых ценах;

- себестоимость реализованной продукции;

- величину оплаченной продукции (положительный денежный поток);

- частные обороты по отдельным видам оборотных активов. Поскольку выручка включает не только сумму потребленного

капитала, но и часть стоимости прибавочного продукта, ряд авторов считает, что она завышает показатели оборачиваемости, поэтому для их расчета лучше использовать себестоимость реализованной продукции.

Другие же авторы убеждены в обратном - определение показателей оборачиваемости на основе себестоимости реализованной продукции будет неадекватно отражать скорость оборота, поскольку при повышении себестоимости будет увеличиваться число оборотов; и наоборот, при снижении себестоимости продукции скорость оборота замедлится.

На наш взгляд, доводы и тех и других авторов не вполне убедительны. Рост себестоимости продукции не может вызвать ускорения оборачиваемости капитала, так как при этом возрастет не только сумма оборота, но и средние остатки оборотных активов: незавершенного производства, себестоимости готовой и отгруженной продукции покупателям.

Не вполне обоснованны и доводы противников использования выручки, по мнению которых она завышает показатели оборачиваемости. Они не учитывают тот факт, что за счет стоимости прибавочного продукта возрастает не только сумма оборота, но и величина активов предприятия (денежных средств, основных средств, производственных запасов для следующего операционного цикла на расширенной основе). Суммарная стоимость капитала возрастает по спирали после завершения каждого операционного цикла (рис. 1.2).

Рис. 1.2. Изменение суммарной стоимости капитала

Предположим, исходная сумма авансированного капитала в активы предприятия - 100 тыс. у.е. Рентабельность продаж - 10%. Вся заработанная прибыль полностью реинвестируется, в связи с чем с каждым оборотом увеличиваются активы, выручка и себестоимость реализованной продукции. Допустим, капитал оборачивается один раз в квартал. Тогда выручка, себестоимость реализованной продукции и средние остатки активов предприятия составят:

Определим коэффициент оборачиваемости капитала (К ()бк У- а) по выручке от реализации продукции:

ой *” (110 +121+ 133,1 + 146,4)/4” 127,625 _ ’

б) по себестоимости реализованной продукции:

(,бк ~ (100 + 110 + 121 + 133,1) / 4 “ 116,025 ~

Как показывают приведенные данные, величина коэффициента оборачиваемости получается одинаковой и по выручке, и по себестоимости реализованной продукции. Заметим только, что среднюю величину капитала, вложенного в оборотные активы, определяют по-разному. В первом случае берется в расчет сумма капитала на конец операционного цикла с учетом его приращения, во втором - исходная его величина на начало операционного цикла.

Следовательно, это не веское основание для отрицания возможности использования выручки при определении показателей интенсивности использования капитала предприятия. Поэтому большинство отечественных и зарубежных экономистов используют выручку для расчета коэффициентов оборачиваемости и продолжительности одного оборота капитала. Данные показатели принято рассчитывать как по всему авансированному капиталу, так и по отдельным его элементам, стадиям кругооборота.

Второй спорный момент: какую выручку принимать в расчет - по отгрузке товаров или по оплате? Если выручка определена не кассовым методом, а методом начисления, то исчисленные на ее основе показатели оборачиваемости не совсем точно характеризуют скорость оборота капитала. Поскольку оборот капитала завершается после поступления денежных средств на счет предприятия, а не по отгрузке продукции, то увеличение дебиторской задолженности из-за несвоевременной оплаты счетов покупателями может существенно повлиять на показатели оборачиваемости капитала. С точки зрения скорости оборота капитала важно знать реальный поток денежных средств, который является завершающей стадией процесса его кругооборота. Учитывая это обстоятельство, для обеспечения более точного исчисления показателей оборачиваемости капитала целесообразно использовать положительный денежный поток (ПДП ) от операционной деятельности. Соотношение выручки по отгрузке с величиной капитала, вложенного в активы, в мировой практике принято называть капиталоотдачей, которая также характеризует меру интенсивности использования капитала.

Данные о величине ПДП от операционной деятельности можно получить из отчета о движении денежных средств или определить косвенным образом:

ПДП - Выручка (по отгрузке) ± Изменение остатков дебиторской задолженности за период ± Изменение остатков авансов, полученных от покупателей и заказчиков.

Совокупность показателей оборачиваемости капитала представлена в табл. 1.7. При этом при расчете коэффициента оборачиваемости совокупного капитала используется ПДП не только от реализации продукции, работ, услуг, но и от реализации основных средств, нематериальных активов, ценных бумаг и других активов.

Основные показатели оборачиваемости капитала

Таблица 1.7

|

Показатель |

Способ расчета |

Что характеризует |

|

1. Коэффициент оборачиваемости совокупного капитала |

Выручка (по оплате)

|

Скорость оборота совокупного капитала |

|

2. Коэффициент оборачиваемости совокупного капитала |

Выручка (по оплате) Средняя величина совокупного капитала |

Скорость оборота капитала в операционном цикле |

|

3. Период оборота совокупного капитала |

Средняя величина д совокупного капитала ^ Выручка (по оплате) |

Продолжительность одного оборота совокупного капитала |

|

4. Период оборота капитала в амортизируемом имуществе |

Средняя величина амортизируемого имущества Сумма начисленной амортизации за период |

Продолжительность оборота капитала, вложенного в недвижимость |

|

5. Период оборота капитала в оборотных активах |

Средняя величина х д совокупного капитала ^ Выручка (по оплате) |

Продолжительность одного оборота капитала в операционном цикле |

|

6. Период оборота капитала в отдельных видах оборотных активов |

Средняя величина х д /-го актива ^ |

Продолжительность нахождения капитала в /-м виде оборотных активов |

|

Кредитовые обороты по соответствующим счетам |

||

|

7. Капиталоотдача |

Выручка ко _ (по отгрузке) Средняя величина совокупного капитала |

интенсивности использования капитала |

Во многих работах для оценки интенсивности использования капитала применяют обратный показатель производительности (отдачи) капитала - коэффициент загрузки (закрепления) оборотного капитала:

Средняя величина совокупного капитала К --.

Выручка от реализации

По своей сущности это показатель капиталоемкости продукции. Он показывает, сколько совокупного капитала приходится на рубль продаж. Чем быстрее оборачивается капитал, тем меньше его приходится на рубль продукции, и наоборот. По уровню синтеза он шире частных показателей фондоемкости, трудоемкости, материалоемкости, поэтому представляет большой интерес для аналитиков при изучении интенсивности использования ресурсов предприятия.

Если в основу данного показателя положена выручка не по отгрузке, а по оплате, то он дублирует показатель продолжительности оборота, которую определяют делением средней величины оборотного капитала на однодневную выручку, а данный показатель получают делением той же величины оборотного капитала на годовою выручку. Следовательно, оба показателя характеризуют скорость оборота капитала: первый - в днях, второй - в годах.

Следует уточнить и такой вопрос: есть ли резон рассчитывать коэффициент оборачиваемости по отдельным видам активов?

На наш взгляд, такой показатель, как количество оборотов капитала в отдельных видах активов (запасах сырья и материалов, незавершенного производства, готовой продукции, денежной наличности, дебиторской задолженности), не имеет ни теоретического, ни практического смысла, так как капитал не может завершить свой кругооборот, не пройдя все его стадии. Речь может идти только о скорости обновления /-х видов активов.

Вместе с тем продолжительность нахождения капитала в каждом виде активов представляет большой практический интерес. Она показывает, сколько дней «простаивает» капитал в том или другом виде активов, на той или другой стадии кругооборота, что позволяет раскрыть причины изменения общего периода оборота капитала и более эффективно управлять данным процессом.

Для определения периода нахождения капитала на отдельных стадиях кругооборота (в запасах сырья, незавершенного производства, готовой продукции, дебиторской задолженности) целесообразно использовать не общий оборот по реализации, а частные обороты соответствующих счетов.

Нои здесь существует проблема: какой оборот брать в расчет - дебетовый или кредитовый? Многие авторы используют для этой цели дебетовые обороты.

Другие авторы (О.В. Ефимова, А.Д. Шеремет, Е.В. Негашев) придерживаются противоположного мнения. К примеру, О.В. Ефимова считает, что в данном случае «необходимо оперировать суммами, “уходящими” со счета, т.е. отражаемыми по кредиту (поскольку дебетовый оборот характеризует накопление имущества или увеличение обязательств покупателей)» :

Период оборота =

Средние остатки по счету х Длительность периода Кредитовый оборот по счету за период

Средние остатки в данной формуле представляют собой среднюю хронологическую величину отдельных видов активов, учитываемых на конкретном счете.

Под оборотом понимается величина кредитового оборота того или иного бухгалтерского счета за анализируемый период:

- для незавершенного производства - фактическая себестоимость выпущенных готовых изделий в отчетном периоде (кредитовый оборот по счету «Основное производство»);

- для производственных запасов - расход их на производство (кредитовый оборот по счету «Материалы»), что не равнозначно материальным затратам, поскольку последние включают стоимость потребленной электро-, тепловой энергии, газа, по которым запас не создается;

- для остатков готовой продукции - себестоимость отгруженной продукции покупателям (кредитовый оборот по счету «Готовая продукция»);

- для дебиторской задолженности - сумма погашенной дебиторской задолженности за отчетный период (кредитовые обороты по счетам расчетов с покупателями).

Для увязки частных показателей оборачиваемости капитала с общими можно использовать формулу подвижности счета И. Шера, получившую дальнейшее развитие в работах С.Б. Барн-гольц.

Тогда отпадут многие частные проблемы:

- как рассчитывать частные показатели оборачиваемости на основе выручки или себестоимости реализованной продукции;

- как устранить несопоставимость объемов реализации, выраженных в текущих ценах, и остатков готовой продукции, отраженных в балансе по фактической себестоимости;

- исключать или не исключать амортизацию из выручки и средних остатков оборотных средств при расчете скорости их оборачиваемости.

Ряд зарубежных и отечественных авторов при расчете периода оборота капитала на стадии реализации продукции предлагают учитывать не всю сумму выручки по оплате, а только продажи в кредит, что, по их мнению, будет способствовать более точному исчислению продолжительности оборота капитала, так как при этом устраняется влияние предварительной и одновременной оплаты. Но здесь возникает вопрос, насколько реально данный показатель будет отражать действительную скорость трансформации средств в денежную наличность. Если продажи в кредит на условиях последующей оплаты занимают небольшой удельный вес в общем объеме реализованной продукции, а основная реализация осуществляется на условиях предоплаты или одновременной оплаты, то период нахождения капитала на данной стадии кругооборота будет явно завышен. Одни покупатели рассчитываются сразу, другие - в пределах установленных сроков, третьи - с опозданием, но в целом по соотношению полученной выручки и средних остатков дебиторской задолженности довольно реально отражается скорость оборота средств на стадии реализации.

Заслуживает также всестороннего обсуждения вопрос о целесообразности расчета скорости оборачиваемости собственного и заемного капитала. Приведем несколько высказываний сторонников расчета коэффициента оборачиваемости собственного капитала.

Коэффициент оборачиваемости собственного капитала, по их мнению, характеризует скорость его оборота. «Резкий его рост отражает повышение уровня продаж. Существенное снижение показывает тенденцию к бездействию части собственных средств» .

«Коэффициент оборачиваемости собственного капитала характеризует различные аспекты деятельности: с финансовой точки зрения он определяет скорость оборота собственного капитала, с экономической - активность денежных средств, которыми рискует акционер. Если коэффициент слишком высок, что означает значительное превышение уровня продаж над вложенным капиталом, то это влечет за собой увеличение кредитных ресурсов и возможность достижения того предела, когда кредиторы больше участвуют в деле, чем собственники. В этом случае отношение обязательств к собственному капиталу увеличивается, снижается безопасность кредиторов и предприятие может иметь серьезные затруднения, связанные с уменьшением доходов. Напротив, низкий коэффициент оборачиваемости означает бездействие части собственных средств. В этом случае коэффициент указывает на необходимость вложения собственных средств в другой, более соответствующий данным условиям источник дохода» .

Аналогичного мнения придерживается и ряд других авторов .

Согласно приведенным высказываниям основная цель расчета данного коэффициента состоит в установлении степени финансовой зависимости предприятия от кредиторов. Но ее легко установить и без данного коэффициента - путем отношения заемных ресурсов к собственному капиталу. С точки же зрения оценки влияния структуры источников капитала на скорость его оборота данный показатель ничего не дает, поскольку собственный капитал не может оборачиваться быстрее, чем заемный. Если деньги влились в единый поток, то они движутся с одинаковой скоростью - как собственные, так и заемные. Замедление общего потока денежных средств, естественно, вызывает потребность в дополнительном привлечении заемных ресурсов, что обусловливает рост финансового рычага. Проиллюстрируем это в табл. 1.8.

Таблица 1.8

Варианты расчета коэффициента оборачиваемости капитала

|

Показатель |

Предприятие |

|

|

Общая сумма активов, млн руб. |

||

|

Собственный капитал, млн руб. |

||

|

Заемный капитал, млн руб. |

||

|

Отношение собственного капитала к заемному |

||

|

Выручка от реализации продукции, млн руб. |

||

|

Коэффициент оборачиваемости совокупного капитала |

||

|

Коэффициент оборачиваемости собственного капитала |

||

|

Коэффициент оборачиваемости заемного капитала |

||

|

Соотношение коэффициентов оборачиваемости заемных и собственных средств |

||

Данные таблицы показывают, что скорость оборачиваемости совокупного капитала на обоих предприятиях одинакова, поскольку они получили одинаковую сумму выручки при одинаковой сумме совокупного капитала. Но если судить по коэффициенту оборачиваемости собственного капитала, то на первом предприятии он оборачивается медленнее, чем на втором, зато в четыре раза быстрее на первом предприятии оборачивается заемный капитал по сравнению с собственным. Разве такое может быть? Тогда зачем отягощать анализ множеством коэффициентов, которые не несут никакой смысловой нагрузки?

Имеются разногласия по методике определения эффекта от ускорения оборачиваемости капитала. Большинство авторов этот эффект видят в относительном высвобождении средств из оборота. Подчеркивая важность этого показателя, одновременно следует отметить, что это односторонний подход к оценке скорости оборота капитала. Другая сторона эффекта выражается в увеличении суммы прибыли за счет ускорения оборачиваемости капитала:

АП=ОА І х&К об хЯ обі> ,

где ОА 1 - средняя сумма оборотных активов;

АК о6 - изменение коэффициента оборачиваемости оборотного капитала;

Я об - рентабельность оборота базисного периода.

Что касается методики определения суммы высвобожденных средств из оборота в результате ускорения оборота капитала, то в большинстве случаев определяют ее следующим образом:

ДОЛ, = АП б х В оди

где АП об - изменение продолжительности оборота за отчетный

В одн - однодневная выручка по оплате в отчетном периоде.

АОЛ, = АП ,х В і х К

к Обл

По этой формуле можно рассчитать относительное высвобождение средств из оборота за весь год. Но поскольку оборотный капитал полностью восполняет свою величину в процессе одного оборота, то интерес представляет именно та сумма оборотных средств, которая сэкономлена за период этого оборота.

Немаловажной проблемой в анализе хозяйственной деятельности является обеспечение сопоставимости исследуемых показателей, в том числе и коэффициентов оборачиваемости капитала. Очень часто при расчете коэффициентов оборачиваемости капитала выручку за отчетный период (месяц, квартал, полугодие, 9 мес.) соотносят с активами предприятия, величина которых на протяжении года существенно не меняется. Естественно, их размер будет несопоставим по периодам года. В таком случае для обеспечения сопоставимости данных показателей необходимо привести их уровень к годовому эквиваленту, умножив найденное значение на 12 месяцев и разделив на число месяцев отчетного периода:

^ _ Выручка за отчетный период (по оплате) ^ 12

00 Средняя величина оборотных активов п

Это позволяет видеть, какой результат мы будем иметь в конце года, если выручка будет увеличиваться такими же темпами, как и в отчетном периоде.

Отсутствует единство мнений специалистов и по методике расчета скорости погашения кредиторской задолженности.

Пример.

Варианты расчета:

х Дни периода

Остаток кредиторской задолженности на конец периода

Выручка

7000x360 150 000

16,8 дн.

х Дни периода

Выручка

- 5000x360 1Л а

- -= 12 он.

- 150 000

Средний остаток кредиторской задолженности

х Дни периода

Сумма погашенной кредиторской задолженности за период

- -5 дн.

- 5000x360 120 000

Первый вариант расчета периода погашения кредиторской задолженности неправильный, поскольку здесь учитывается не средняя сумма кредиторской задолженности, а ее остаток на конец отчетного периода, который значительно вырос к концу года, что существенно повлияло на величину исследуемого показателя.

Следует отметить, что измерение скорости погашения обязательств - довольно трудная проблема, связанная с определением средней величины используемых заемных ресурсов. В нашем примере объем задолженности предприятия в течение года был примерно равен 5000 млн руб. В последней декаде года предприятие сделало заем еще на 2000 млн руб., доведя свою задолженность до 7000 млн руб. Как видно из первого варианта расчета, отношение этой суммы задолженности к выручке значительно влияет на показатель скорости погашения долгов.

Поэтому среднюю величину заемных ресурсов правильнее определять не по годовым, а по месячным, а еще лучше - по ежедневным остаткам задолженности, что вполне возможно в условиях компьютерной технологии обработки учетно-аналитической информации. Это значительно повысит точность расчета среднего периода погашения предприятием своих долговых обязательств. При этом за основу следует брать не выручку, а сумму погашенного долга в целом и по каждому виду обязательств.

Во втором варианте расчета допущена ошибка из-за того, что в расчет принята выручка от реализации продукции вместо суммы погашенной кредиторской задолженности (дебетовый оборот по счетам кредиторов). Выручка от реализации продукции возмещает затраты на приобретение материальных ресурсов и услуг, выплату заработной платы персоналу, погашение задолженности органам социального страхования, бюджету по налогам и сборам, процентов за кредит и основной суммы долга по кредитам банка, лизинговых платежей. По идее, выручка от реализации продукции должна равняться общей сумме дебетовых оборотов по всем счетам расчетов с кредиторами, если не учитывать, что зачастую предприятие рассчитывается с кредиторами не только выручкой, но и кредитами банка. Кроме того, часть свободной денежной наличности может храниться на счетах в банке или в ценных бумагах.

Поэтому сумма погашенной кредиторской задолженности равна

Выручка ± Изменение остатков денежной наличности ±

± Изменение остатков финансовых вложений ±

± Изменение остатков кредитов и займов.

Она может существенно отличаться от выручки и точнее характеризовать скорость погашения обязательств предприятием.

Это особенно актуально при расчете скорости погашения отдельных видов обязательств (по кредитам банку, задолженности поставщикам, бюджету, органам социального страхования и т.д.). Здесь однозначно в расчет должна приниматься не выручка, а сумма дебетового оборота по соответствующим счетам (60, 68, 69, 70 и т.д.).

Таким образом, мы рассмотрели основные проблемные вопросы, возникающие при расчете показателей оборачиваемости капитала, решение которых позволит точнее оценивать деловую активность предприятия.

8. Анализ показателей оборачиваемости капитала предприятия

Термин деловая активность в широком смысле означает весь спектр усилий направленных на продвижение фирмы на рынках продукции, труда капитала, т.е. показатели деловой активности характеризуют результаты и эффективность, текущей основной производственной и коммерческой деятельности.

Для оценки деловой активности используются:

1) качественные критерии;

2) количественные показатели.

Качественные - то есть жёстко неформализуемые:

Широта рынков сбыта;

Наличие продуктов поставляемых на экспорт;

Репутация предприятия, выражающаяся в известности клиентов.

Количественная оценка деловой активности может быть проведена по следующим категориям:

Оценка степени выполнения плана по основным показателям и анализ отклонений;

Оценка уровня эффективности использования материальных, трудовых и финансовых ресурсов предприятия.

Показатели оборачиваемости очень важны для оценки финансового состояния предприятия. К этим показателям относятся:

1. Коэффициент оборачиваемости капитала – показывает количество оборотов, совершаемых оборотным капиталом за определенный период времени, и характеризует объем реализованной продукции на 1 руб., вложенный в оборотные средства;

2. Продолжительность одного оборота – это средний срок за который возвращаются в хозяйственную деятельность организации денежные средства, вложенные в производственно – коммерческие операции.

Чем выше скорость оборота, тем больше прибыли получит предприятие при вложении одних и тех же средств. Ускорение оборачиваемости капитала способствует сокращению потребности в оборотном капитале (абсолютное высвобождение), приросту объемов продукции (относительное высвобождение) и, значит, увеличению получаемой прибыли. В результате улучшается финансовое состояние организации, укрепляется платежеспособность. Но ускорение оборачиваемости имеет смысл, когда деятельность предприятия рентабельна, то есть в качестве финансового результата – прибыль.

Замедление оборачиваемости требует привлечения дополнительных средств для продолжения хозяйственной деятельности организации хотя бы на уровне прошлого периода.

Возможно также определение частных показателей оборачиваемости; при этом вместо общей суммы оборотных активов используются отдельные составляющие элементы.

Для предприятия желательно, чтобы изменение коэффициента оборачиваемости в динамике имело положительное значение, при изменении продолжительности одного оборота в динамике – с отрицательным значением.

Если число оборотов сократилось, то есть имело место ускорение оборачиваемости, то можно посчитать относительную экономию (перерасход – при замедлении оборачиваемости). В таблице 8 приведен расчет показателей оборачиваемости заемного и собственного капитала, совокупного капитала и оборотных активов.

Таблица 8

Анализ показателей оборачиваемости капитала предприятия

| Наименование показателя | Порядок расчета | Значения | Изменение | |

| Нач отч.г. | Кон отч.г. | |||

| Оборот за год, тыс. руб. | Стр 010 ф №2 (выручка) | 384557 | 878034 | Х |

| Среднегодовая величина совокупного капитала, | 435348,5 | 601157,5 | Х | |

| Коэффициент оборачиваемости совокупного капитала | 0,88 | 1,46 | 0,58 | |

| Продолжительность одного оборота совокупного капитала, дни | 409 | 247 | -162 | |

| Среднегодовая величина собственного капитала, | 365414 | 474344 | Х | |

| Коэффициент оборачиваемости собственного капитала | 1,05 | 1,85 | 0,8 | |

| Продолжительность одного оборота собственного капитала, дни | 343 | 195 | -148 | |

| Среднегодовая величина заемного капитала, тыс. руб | 70365 | 126938 | Х | |

| Коэффициент оборачиваемости заемного капитала | 5,47 | 6,92 | 1,45 | |

| Продолжительность одного оборота заемного капитала, дни | 66 | 52 | -14 | |

| Среднегодовая величина оборотных активов, тыс. руб |

| 272372 | 421901,5 | Х |

| Коэффициент оборачиваемости оборотных активов | 1,41 | 2,08 | 0,67 | |

| Продолжительность одного оборота оборотных активов, дни, в том числе: | 255 | 173 | -82 | |

| продолжительность одного оборота запасов, дни | 55 | 28 | -27 | |

| продолжительность одного оборота дебиторской задолженности, дни | 180 | 117 | -63 | |

| продолжительность одного оборота краткосрочных финансовых вложений, дни |

| 9 | 11 | 2 |

| продолжительность одного оборота денежных средств, дни | 3 | 10 | 7 | |

| -родолжительность одного оборота прочих оборотных активов, дни | - | - | - | |

| Однодневный оборот, | Х | 1754 | Х | |

| Экономия (перерасход) оборотных активов вследствие изменения оборачиваемости | Э(П)=∆Продолжительность1оборотаОбА* Однодневный оборот | Х | Х | |

В целом по ОАО «ЖБК №1» можно сказать, что коэффициенты оборачиваемости в динамике увеличиваются, что говорит о большем росте значений совокупного капитала и его составляющих, а также активов по сравнению с выручкой от реализации продукции.

Коэффициент оборачиваемости совокупного капитала увеличился на 0,58 и на коне отчетного периода составил 1,46.Следовательно, продолжительность одного оборота совокупного капитала уменьшилась на 162 и на конец 2004 года составила247 дней. Ускорение оборачиваемости капитала способствует сокращению потребности в оборотном капитале (абсолютное высвобождение), приросту объемов продукции (относительное высвобождение) и, значит, увеличению получаемой прибыли. В результате улучшается финансовое состояние организации, укрепляется платежеспособность.

Коэффициент оборачиваемости собственного капитала увеличился на 0,8 и к концу отчетного года году составил 1,85. А следовательно, продолжительность одного оборота собственного капитала в 2004 году уменьшилась на 148 дней и стала 195 дней (в то время как на начало года она составляла – 343 дня.

Коэффициент оборачиваемости заемного капитала тоже увеличился на 1,45, а продолжительность одного его оборота снизилась на 14 дней и составила 52 дня на конец отчетного периода.

Оборачиваемость оборотных активов увеличилась на 0,67, продолжительность одного оборота оборотных активов уменьшилась на 82 дня и стала 173 дня, в том числе продолжительность одного оборота запасов сократилась на 27 дней и стала на конец года 28 дней, продолжительность оборота дебиторской задолженности уменьшилась на 63 дня и стала 117 дней, продолжительность оборота краткосрочных финансовых вложений увеличилась на 2 дня и стала вместо 9дней – 11, продолжительность одного оборота денежных средств так же увеличилась и стала 10 дней.

А следовательно, с уменьшением продолжительности одного оборота оборотных активов на 82 дня и с ускорением оборачиваемости, на предприятии за отчетный период произошла экономия оборотных средств, которая составила – 143828 тыс. руб.

Ее повышения, обращать внимание на большую долю заемных средств в формировании активов, изыскивать пути повышения роли собственного капитала в коммерческой деятельности организации. 2.3 Управление привлечением заемного капитала на предприятии ОАО "Павловскгранит" От того, каким капиталом располагает организация, насколько оптимальна его структура и насколько целесообразно он трансформируется...

Рентабельность падает, что является аргументом в пользу сбалансированного штата сотрудников. Выводы В результате проведённого исследования

Следует назвать оценку различных параметров, в том числе деловой активности. Одним из показателей, используемых для этого, считается коэффициент оборачиваемости собственного капитала. характеризуется тем, насколько динамично развивается организация, какие цели и в какой степени достигнуты. Все это находит отражение в стоимостных и относительных показателях.

Данная процедура позволяет судить о том, насколько эффективно оно использует имеющиеся в распоряжении средства. Это направление анализа хозяйственной деятельности заключается в изучении не только уровня, но и динамики разнообразных коэффициентов. Деловая активность проявляется в первую очередь в скорости оборота имеющихся у организации средств. Поскольку чем скорее капитал сделает «круг», тем больший объем продукции сможет предприятие приобрести и реализовать без вложения дополнительных финансов. Замедление оборотов, задержки, возникающие на любом этапе, приводят к ухудшению финансовой стабильности компании. Если собственного капитала, напротив, увеличивается, то возрастает такой важный показатель, как ВОР. Однако есть одна важная особенность. Коэффициент оборачиваемости собственного капитала может сыграть отрицательную роль, ухудшая финансовое состояние предприятия. Происходит это, если в результате реализации товаров образовался убыток.

Факторы, влияющие на уровень и их динамику

Их достаточно много, перечислим лишь некоторые. Во-первых, на коэффициент оборачиваемости собственного капитала и рентабельность влияет качество управления и уровень организации производственного процесса. Второй фактор - структура и основные источники финансирования. В-третьих, рациональность использования имеющихся ресурсов. Четвертый фактор - объемы производства, качество продукции и ее структура. Немаловажны также издержки производства.

Характеристика некоторых коэффициентов

Это целый ряд показателей оборачиваемости основных средств, капитала собственного и оборотного, активов, МПЗ. Первый показатель отражает то, насколько эффективно используются ОПФ организации в тот или иной период. Это фондоотдача. Коэффициент оборачиваемости говорит о том, с какой скоростью возвращаются как материальные, так и денежные ресурсы организации. Далее следует сказать несколько слов и о коэффициенте, характеризующем собственный капитал. Он затрагивает разные аспекты деятельности хозяйствующего субъекта. Он может говорить об избытке (недостатке) реализации. Кроме того, данный показатель отражает скорость возврата вложенного капитала, а также активность, присущую вложенным инвестициям. Слишком большое значение данного параметра, равно как и низкое, не очень хорошо для предприятия. В первом случае существенное превышение уровня продаж над инвестированными средствами является причиной привлечения большего объема заемных средств. Второй вариант свидетельствует о наличии простоев какой-то доли основных активов, а значит, руководству предприятия целесообразно подумать о вложении средств в более эффективный источник получения прибыли. Коэффициент оборачиваемости оборотных активов говорит о том, сколько оборотов совершается за один цикл производства. А последний иначе можно назвать скоростью реализации. Как правило, чем выше значение рассматриваемого параметра, тем ликвиднее капитал, а, соответственно, устойчивее в целом состояние организации с экономической точки зрения.

Коэффициент оборачиваемости – параметр, путем расчета которого можно оценить скорость оборота (применения) конкретных обязательств или активов компании. Как правило, коэффициенты оборачиваемости выступают в роли параметров деловой активности организации.

Коэффициенты оборачиваемости – несколько параметров, которые характеризуют уровень деловой активности в краткосрочном и долгосрочном интервале. К ним относится целый ряд коэффициентов - оборотных средств и оборачиваемости активов, дебиторской и кредиторской задолженности, а также запасов. В этой же категории относятся коэффициенты собственного капитала и наличных средств.

Сущность коэффициента оборачиваемости

Вычисление показателей деловой активности осуществляется с помощью целого ряда качественных и количественных параметров – коэффициентов оборачиваемости. К основным критериям данных параметров можно отнести:

Деловую репутацию компании;

- наличие постоянных покупателей и поставщиков;

- ширину рынка сбыта (внешнего и внутреннего);

- конкурентоспособность предприятия и так далее.

Для качественной оценки полученные критерии должны сопоставляться с аналогичными параметрами у конкурентов. При этом информацию для сравнения стоит брать не из бухгалтерской отчетности (как это происходит обычно), а из маркетинговых исследований.

Упомянутые выше критерии находят отражение в относительных и абсолютных параметрах. К последним можно отнести объем применяемых в работе компании активов, объемы продажи готового товара, объем собственной прибыли (капитала). Количественные параметры сравниваются в соотношении к различным периодам (это может быть квартал или год).

Оптимальное соотношение должно выглядеть следующим образом:

Скорость прироста чистого дохода > Скорости прироста прибыли от продажи товара > Скорости прироста чистых активов > 100%.

3. Коэффициент оборачиваемости текущих (оборотных) средств отображает, насколько быстро обращается и используется . С помощью этого коэффициента можно определить, какой оборот сделали оборотные активы за определенный период (как правило, год) и какой объем прибыли принесли.

EВ статье мы рассмотрим коэффициент оборачиваемости собственного капитала, формулу и пример анализа его динамики на для предприятия.

Коэффициент оборачиваемости собственного капитала

Коэффициент оборачиваемости собственного капитала (англ. Equity Turnover ) – показатель характеризующий скорость использования собственного капитала и отражает эффективность управления ресурсами предприятия.

Показатель оборачиваемости собственного капитала используется для оценки различных аспектов функционирования предприятия:

- Коммерческий – эффективность системы продаж;

- Финансовый – зависимость от заемных средств предприятия;

- Экономический – интенсивность использования собственного капитала.

Формула расчета коэффициента оборачиваемости собственного капитала

Высокие значения коэффициента оборачиваемости собственного капитала достигаются из-за увеличения выручки от продаж, и как правило, это происходит из-за большой доли прибыли полученной за счет использования заемных средств. В результате, в долгосрочной перспективе это может подорвать финансовую устойчивость и независимость предприятия от внешних источников финансирования. Низкие значения показателя отражают, то что собственный капитал предприятия недостаточно эффективно используется.

Данный показатель относится к группе коэффициентов деловой активности и для него не существует однозначно принятого нормативного значения. Каждое предприятие должно проводить анализ изменения показателя в динамике, сопоставить его со среднеотраслевыми индексами и отслеживать факторы, формирующие его значение.

Пример анализа коэффициент оборачиваемости собственного капитала для ОАО «Аэрофлот»

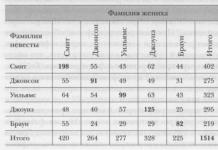

Рассмотрим пример анализа показателя оборачиваемости в динамики для предприятия ОАО «Аэрофлот» за период с 2002 по 2010 года и изменение по отрасли «Деятельность воздушного транспорта, подчиняющегося расписанию»(данные компаний объединены по единому коду ОКВЭД). В таблице ниже показано их изменения.

|

Наименование показателя |

2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 |

| Коэффициент оборачиваемости собственного капитала ОАО «Аэфрофлот» | 6.94 | 5.08 | 4.1 | 3.39 | 3.01 | 2.7 | 2.99 | 2.72 | 3.09 |

| Коэффициент оборачиваемости собственного капитала по отрасли | 3.7 | 3.9 | 4.2 | 4.6 | 4.5 | 5.4 | 9.2 | 16.2 |

На рисунке ниже представлен график динамики уровня оборачиваемости. Можно заметить, что данный показатель, несмотря на снижение до 2006 года, устойчив. Это показывает, что система продаж предприятия стабильна, и позволяет эффективно задействовать собственные средства в формировании выручки от продаж. В тоже время, оборачиваемость капитала в аналогичных компаниях отрасли, начиная с 2004 года выше.

Видео-урок: «Расчет ключевых коэффициентов оборачиваемости для ОАО «Газпром»